No hay ninguna empresa en el mundo como Amazon (NASDAQ:AMZN). El gigante tecnológico extiende regularmente sus tentáculos en nuevas industrias y parece desafiar la categorización. Su popularidad es innegable, y el precio de sus acciones es correspondientemente alto. Merece la pena tener en cuenta a alguno de los rivales de Amazon?

Amazon es más conocido como minorista en línea, generando la mayor parte de sus ingresos de las ventas de comercio electrónico, pero Amazon también tiene otros negocios importantes, como la computación en la nube, la transmisión de vídeo, los lectores de libros electrónicos y las tabletas, la publicación de libros, la tecnología activada por voz Alexa y los dispositivos relacionados, y la publicidad. Aunque la mayor parte de sus ingresos procede del comercio electrónico, su división de computación en la nube, conocida como Amazon Web Services (AWS), representa en realidad más de la mitad de su beneficio operativo. La computación en la nube es un negocio mucho más rentable que la industria del comercio electrónico que Amazon ha llegado a representar.

Fuente de la imagen: Getty Images.

¿Qué es el comercio electrónico?

El comercio electrónico es la compra y venta online de bienes, normalmente en un marketplace o plataforma como la que posee Amazon. Amazon domina el comercio electrónico de Estados Unidos, en gran parte gracias a su agresiva expansión, su reputación de excelente servicio al cliente, el programa de fidelización Amazon Prime y la cultura de invención y experimentación fomentada por el CEO Jeff Bezos.

El gigante reclama casi la mitad del mercado. Se espera que Amazon controle el 49,1% de las ventas de comercio electrónico de Estados Unidos en 2018, un 43,5% más que el año anterior, según eMarketer. Su fuerte posición se ha visto reforzada por la adquisición de Whole Foods por parte de Amazon y el rápido crecimiento del mercado de terceros de la compañía. Su cuota de mercado de comercio electrónico empequeñece la de su competidor más cercano, eBay (NASDAQ:EBAY), con un 6,6%, mientras que Apple y Walmart (NYSE:WMT) le siguen con un 3,9% y un 3,7%, respectivamente. El comercio electrónico como industria sigue restando cuota al comercio minorista de ladrillo y cemento, con un crecimiento de las ventas online en Estados Unidos de alrededor del 15% anual desde la recesión, mientras que el crecimiento general del comercio minorista, que incluye el comercio electrónico, ha sido de una media de sólo el 4,3%.

La fuerza del comercio electrónico de Amazon radica en su ventaja de ser el primero en el mundo del comercio electrónico, que crece de forma natural. Abrió cientos de centros de cumplimiento para apoyar su promesa de envío gratuito en dos días para los miembros de Prime en Estados Unidos, y está en camino de obtener más de 200.000 millones de dólares en ingresos este año.

¿Qué es Amazon Web Services?

La fortaleza de la compañía en el comercio electrónico le ha permitido apoyar sus otros negocios, como Amazon Web Services (AWS), que surgió del proyecto interno de la compañía para gestionar su negocio minorista en línea. Amazon adoptó pronto la computación en la nube, esencialmente como una forma de gestionar las necesidades informáticas, como el software y el almacenamiento, desde una fuente externa, y AWS es ahora un importante proveedor de este tipo de servicios para una amplia gama de empresas, ayudando a Netflix a facilitar su transmisión de vídeo y a Airbnb a escalar fácilmente su mercado de casas compartidas. Según Amazon, AWS presenta a los clientes un «amplio conjunto de ofertas globales de computación, almacenamiento, bases de datos y otros servicios.»

¿Cómo gana dinero Amazon?

Amazon también ha desarrollado el streaming de vídeo y música, que son gratuitos para los miembros de Prime, para atraer a más miembros a su programa de fidelización, ya que el propio Prime es un incentivo para pedir más productos a Amazon. Gadgets como su tableta Fire y los dispositivos Echo, impulsados por Alexa, facilitan los pedidos de productos en Amazon, y el atractivo de su sitio web le ha permitido añadir negocios de alto margen como su mercado de terceros, donde otros vendedores también venden en Amazon.com, el cumplimiento por parte de Amazon, y un floreciente negocio de publicidad.

Sorprendentemente, el tamaño de Amazon, su alcance y su inclinación por la experimentación la han puesto a competir con una lista increíblemente larga de empresas, grandes y pequeñas, en una gran variedad de sectores. A medida que Amazon entre y perturbe más industrias, nuevos competidores se unirán a las filas de sus mayores rivales.

¿Qué empresas son los mayores competidores de Amazon?

Aquí están los mayores competidores de Amazon y sus respectivos sectores:

- Walmart (comercio electrónico, minorista, comestibles, India)

- Costco Wholesale (NASDAQ:COST) (comercio minorista, Amazon Prime)

- Target (NYSE:TGT) (comercio minorista, envíos rápidos)

- Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL) (búsqueda de productos, computación en la nube, tecnología activada por voz)

- Microsoft (NASDAQ:MSFT) (computación en la nube)

- eBay (comercio electrónico, mercado)

- Netflix (NASDAQ:NFLX) (transmisión de vídeo)

- Etsy (NASDAQ:ETSY) (comercio electrónico)

- UPS (NYSE:UPS) (logística, entrega)

- FedEx (NYSE:FDX) (logística, entrega)

A continuación, examinaremos cada una de las industrias de las que Amazon saca competidores y sus rivales más cercanos en cada sector.

Comercio minorista de ladrillo y mortero

Amazon compite con la mayoría de los minoristas estadounidenses, en cierto grado, porque vende todo bajo el sol. Aunque Amazon es principalmente un minorista online, compite directamente con las tiendas físicas, la mayoría de las cuales también venden sus productos online. Las ventas en Amazon.com restan a las ventas totales de los minoristas, compuestas por las compras online y las compras en tiendas físicas, o de ladrillo y cemento.

Ninguna empresa compite más intensamente con Amazon que Walmart. Walmart era Amazon antes de que existiera Amazon. El gigante de las supertiendas cuenta con enormes economías de escala, una amplia selección y precios de saldo, al igual que Amazon. Ambas empresas son conocidas por ser casi monopolios. Walmart sigue generando muchas más ventas al por menor, pero Amazon le ha robado la reputación de líder en amplia selección, precios bajos y comodidad. El crecimiento de Walmart incluso se detuvo cuando los ingresos cayeron en el año fiscal 2016 por primera vez en al menos 35 años.

Como resultado, el gigante del ladrillo y el mortero se ha visto obligado a jugar a ponerse al día, y ha hecho muchos cambios estratégicos bajo el CEO Doug McMillon.

Ha dejado de abrir nuevas tiendas en EE, en su lugar, invirtiendo el capital en mejoras en las tiendas existentes, como salarios más altos y mejor formación, asegurándose de que los artículos no se agoten, y limpiando las tiendas para hacerlas más presentables y fáciles de comprar.

Walmart también ha apostado por su futuro en las capacidades omnichannel, la combinación de activos online y offline para servir a los clientes, haciendo cosas como la adición de miles de estaciones de recogida de comestibles y varios cientos de torres de recogida, que son estaciones dentro de las tiendas que dispensan los pedidos online.

Walmart también ha hecho que la entrega de comestibles esté disponible en casi 1.000 tiendas, y ofrece el envío gratuito de dos días en los pedidos con un mínimo de 35 dólares sin cuota de afiliación, comercializado como una alternativa a Amazon Prime. Tras la adquisición de Whole Foods, Amazon se ha convertido en un competidor mucho más directo de Walmart en el ámbito de los comestibles, ya que también ofrece entrega gratuita a los miembros de Prime en algunas zonas de Whole Foods y ofrece descuentos en las tiendas a los miembros de Prime. Está planeando expandir Whole Foods y sus propias capacidades de entrega.

Por último, el minorista se ha lanzado a comprar empresas de comercio electrónico. Primero adquirió Jet.com en 2016, incorporando a su fundador Marc Lore para que dirigiera sus operaciones de comercio electrónico nacionales, y desde entonces se ha centrado en adquirir marcas de ropa que dan prioridad a lo digital, como Bonobos, Moosejaw, Modcloth y Shoebuy.

Como resultado de estos movimientos, el crecimiento del comercio electrónico de Walmart en Estados Unidos se ha disparado y está en camino de ofrecer un aumento de las ventas de al menos el 40% por segundo año consecutivo. Las ventas comparables también han experimentado un sólido crecimiento, una señal de que su estrategia está dando resultados. Además, Walmart está a punto de superar a Amazon como el mayor vendedor de comestibles en línea del país.

Mientras tanto, Walmart se prepara para un enfrentamiento con Amazon en la India tras adquirir una participación mayoritaria en Flipkart, el principal minorista online del subcontinente. Amazon le sigue de cerca en este mercado de rápido crecimiento, y se espera que ambos compitan estrechamente a medida que la economía india se desarrolle.

Con Amazon a punto de convertirse en el segundo mayor minorista de Estados Unidos, por detrás de Walmart, y los dos enfrentados en la India, está claro que Walmart se ha convertido en el mayor competidor de Amazon, ya que ninguna otra empresa tiene más que perder con el ascenso del gigante del comercio electrónico.

Sin embargo, Walmart está lejos de ser el único minorista de ladrillo y cemento que lucha contra Amazon. Costco, otro de los mayores minoristas nacionales, también ha buscado la manera de defenderse de la derrota de Amazon en el comercio minorista.

Costco y Amazon son a menudo vistos como paralelos porque ambos tienen programas de membresía centrales para sus negocios. Amazon Prime, que ofrece envíos gratuitos en dos días para millones de artículos, entre otros beneficios, cuesta 119 dólares al año, y ha sido quizás el mayor impulsor del monstruoso crecimiento de Amazon en la última década.

De manera similar, las tiendas de Costco sólo son accesibles para los miembros que pagan una cuota anual de 60 dólares para acceder a sus productos a granel a precio de ganga. Costco vende su mercancía cerca del precio que paga a los proveedores por los productos, y obtiene la mayor parte de sus beneficios de las cuotas de los socios. Debido a las cuotas de los socios, ambas empresas tienden a atraer a los consumidores de mayores ingresos, y como las tiendas de Costco se encuentran principalmente en las costas, tienden a competir más directamente con Amazon que las tiendas de Walmart, que están más concentradas en el sur y las zonas rurales del país.

Aunque Costco se ha comportado mejor que la mayoría de los minoristas ante la amenaza de Amazon, el mayorista se ha visto obligado a adaptarse. En octubre de 2017, la compañía lanzó la entrega gratuita en dos días para alrededor de 500 unidades de mantenimiento de existencias (SKU) no perecederas con un pedido mínimo de 75 dólares, y también se asoció con Instacart para ofrecer la entrega en el mismo día de comestibles con un pedido mínimo de 35 dólares.

Costco comenzó recientemente a reportar las ventas de comercio electrónico y ha entregado fuertes resultados, con ventas de comercio electrónico que aumentaron un 32% en el año fiscal 2018. Aunque sus tiendas siguen atrayendo un alto tráfico de clientes, el operador de almacenes puede tener que hacer más cambios para esquivar la amenaza, ya que Amazon y otros operadores de comercio electrónico como Boxed siguen innovando y el comercio electrónico sigue siendo más fácil y conveniente.

Por último, Target es el último competidor importante de Amazon en el sector de las tiendas físicas. Al igual que Walmart, Amazon y Costco, Target vende una amplia gama de productos que incluyen comestibles, ropa, artículos para el hogar y productos electrónicos, y al igual que los otros dos minoristas físicos, Target ha estado ocupado haciendo movimientos para defender su cuota de mercado.

Hace un año, Target adquirió Shipt, un competidor de Instacart, que ha ayudado a la cadena de cajas grandes a llevar la entrega en el mismo día a más de 1.400 tiendas de Target, alrededor de dos tercios de su total. Reconociendo que el envío rápido y gratuito es ahora una apuesta en el comercio electrónico, Target subió la apuesta esta temporada de vacaciones, ofreciendo el envío gratuito sin cuota de afiliación o pedido mínimo en cientos de miles de artículos, un movimiento que impulsó a Amazon a deshacerse de su pedido mínimo de 25 dólares para el envío gratuito para la temporada de vacaciones, aunque el rey del comercio electrónico no prometió el envío en dos días.

Target está invirtiendo en la remodelación de las tiendas y la expansión de las tiendas de formato pequeño en áreas como los barrios urbanos desatendidos y las ciudades universitarias, donde su modelo es un buen ajuste. Las inversiones y los esfuerzos de comercio electrónico de Target han dado sus frutos hasta ahora, ya que la empresa registró su mejor crecimiento de tráfico en las tiendas en más de una década, y las ventas de comercio electrónico se están disparando, con un aumento del 49% en el tercer trimestre de 2018.

Competencia del comercio electrónico: eBay y Etsy

Amazon ha crecido tanto que sus mayores rivales minoristas son las cadenas de tiendas de ladrillo y mortero, pero la compañía también se ve desafiada por empresas más pequeñas basadas en Internet como eBay y Etsy.

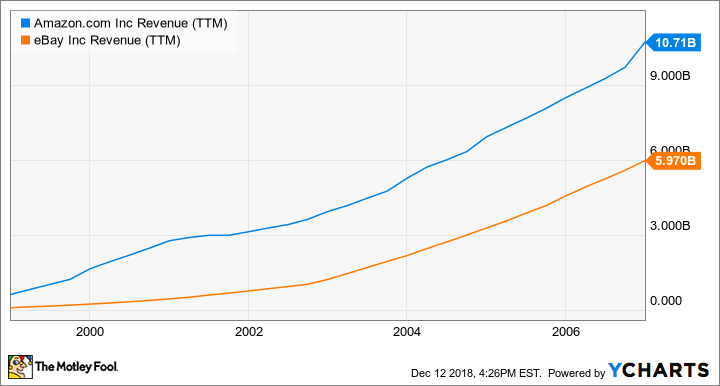

A pesar de su tibio crecimiento en los últimos años, eBay sigue siendo el segundo mayor minorista en línea de Estados Unidos, y podría decirse que es el competidor más antiguo de Amazon. En sus primeros días, el sitio de compras y subastas en línea mantuvo en su mayoría el ritmo de crecimiento de las ventas de Amazon, como se ilustra en el siguiente gráfico.

Ingresos de AMZN (TTM) datos de YCharts.

Sin embargo, en la última década, las compras en línea se han alejado de la fortaleza principal de eBay como negocio de subastas y se han dirigido a los minoristas del mercado de masas mejor equipados para atender las necesidades diarias de los compradores. Varios factores han influido en este cambio, como la creciente competencia y el cambio en la forma en que los consumidores utilizan Internet. Muchos parecen haber perdido la paciencia con las compras en línea, y el juego de la subasta de eBay ya no es novedoso. La propia empresa empezó a restar importancia al elemento de la subasta en 2008, pero hoy en día, eBay sigue reclamando una parte importante de las ventas online, acumulando 94.300 millones de dólares en volumen bruto de mercancías en los últimos cuatro trimestres.

Más que ninguna otra empresa, eBay compite directamente con Amazon para que los vendedores de terceros se unan a la plataforma del mercado. Por volumen bruto de mercancías, eBay es el segundo mercado online más grande de Estados Unidos, con 25 millones de vendedores en su plataforma, un número significativamente mayor que los 2 millones de vendedores de Amazon. Es mucho más fácil crear una cuenta de ventas en eBay, y ésta ha centrado su estrategia en facilitar la plataforma a los vendedores para poder impulsar el tipo de crecimiento de las ventas de terceros que tiene Amazon. El mercado de Amazon ha sido uno de sus motores de crecimiento más valiosos, ya que los ingresos aumentaron un 31% en el tercer trimestre de 2018, hasta los 10.400 millones de dólares. Ese crecimiento fue mucho más rápido que la tasa del 10% que vio de sus tiendas en línea, o lo que llama ventas directas. Dado que los ingresos del mercado son más rentables, la categoría es importante para Amazon, y eBay sigue siendo su competidor más cercano en el área.

El vendedor de artesanías en línea Etsy es significativamente más pequeño que Amazon, con ingresos de solo 540 millones de dólares en los últimos cuatro trimestres, pero la compañía merece una mención porque ha sobrevivido -e incluso prosperado- después de un desafío directo de Amazon, que lanzó el imitador Amazon Handmade en octubre de 2015. Con la ayuda de su nuevo director general, Josh Silverman, el minorista online centrado en los artesanos realizó una serie de cambios para hacer frente a la amenaza de Amazon.

Etsy intensificó sus esfuerzos para ayudar a los comerciantes a realizar envíos rápidos y gratuitos, especialmente durante las fiestas, cuando es crucial que los regalos lleguen antes de Navidad. Etsy cobra a sus vendedores unas tasas mucho más bajas que las de Amazon, y ha añadido herramientas para mejorar la facilidad de venta en el sitio, permitiendo a los vendedores cobrar los fondos en el momento de la venta y no cuando el producto se envía (como hace Amazon). Las regulaciones de Etsy para los vendedores también son menos onerosas, ya que les permite enlazar con sitios web externos y recoger direcciones de correo electrónico para boletines informativos, a diferencia de Amazon, que prohíbe esas herramientas.

Como resultado de esas iniciativas, las ventas de Etsy se han acelerado este año, y las acciones casi se han triplicado. Su éxito es un ejemplo para otros mercados online que luchan contra la invasión de Amazon.

Grandes tecnologías, computación en la nube y AWS

Si bien el comercio electrónico ha sido el mayor negocio de Amazon desde su creación, la computación en la nube representa ahora la mayor parte de los beneficios de la empresa y es un motor de crecimiento clave. La aparición de Amazon Web Services (AWS) es otra de las razones por las que las acciones de Amazon han subido más de un 400% en los últimos cuatro años. Los ingresos del segmento AWS subieron un 48% hasta los tres primeros trimestres de 2018, hasta los 18.200 millones de dólares.

En el ámbito tecnológico, el mayor rival de Amazon es Alphabet, y los dos gigantes tecnológicos están luchando en múltiples frentes. En 2014, el ex presidente ejecutivo de Google, Eric Schmidt, calificó a Amazon como el mayor competidor de su compañía, diciendo: «Mucha gente piensa que nuestra principal competencia es Bing o Yahoo. Pero, en realidad, nuestro mayor competidor en las búsquedas es Amazon».

Es fácil ver por qué. Las búsquedas más valiosas en Google, la filial de comercio electrónico y motor de búsqueda de Alphabet, son las de productos porque esas búsquedas suelen hacerlas consumidores dispuestos a gastar dinero. Naturalmente, estas búsquedas conllevan altas tasas de publicidad. Sin embargo, cada vez más personas que buscan productos comienzan sus búsquedas directamente en Amazon en lugar de utilizar un motor de búsqueda como Google. El desafío de Amazon a Google no ha hecho más que aumentar a medida que ha crecido y ha dado su propio impulso a la publicidad.

De forma muy parecida a como Google vende anuncios, Amazon ha comenzado a colocar listados patrocinados en sus páginas de búsqueda de productos, animando a las empresas a pagar para posicionar su mercancía de forma más destacada en Amazon.com. Amazon lleva varios años vendiendo espacios publicitarios digitales, pero sólo recientemente ha intensificado sus esfuerzos, aprovechando la gran cantidad de datos que posee sobre los hábitos de compra y las preferencias de los consumidores. Dado que Amazon.com es a menudo el primer sitio al que acuden los compradores online cuando quieren comprar algo, el espacio es muy valioso.

Amazon es ahora el tercer mayor anunciante digital, por detrás de Google y Facebook, y su negocio publicitario está creciendo rápidamente. Los ingresos del segmento «otros» de Amazon, que se compone principalmente de ventas de anuncios, se dispararon un 122% en el tercer trimestre de 2018, hasta los 2.500 millones de dólares.

Alphabet ha tratado de hacer frente a la incursión de Amazon en su dominio de las búsquedas lanzando su propio servicio de entrega, Google Express, y asociándose con los rivales de ladrillo y mortero de Amazon. Aunque Google Express contrató a minoristas como Walmart, Costco y Target, y parecía tener un potencial real, el servicio ha fracasado en gran medida. Google Express introdujo su servicio de compras en 2013, y desde entonces ha tropezado de múltiples maneras. Inicialmente ofrecía la entrega de comestibles perecederos, pero la suspendió en 2014; cerró sus centros de entrega en 2015 y se deshizo de su modelo de suscripción en 2017, perdiendo en el camino gran parte de su talento e impulso frente a rivales como Uber.

Mientras tanto, los minoristas han invertido en su propia infraestructura logística y de comercio electrónico, ya que Google tenía poco que aportar en forma de activos duros, aparte de la tecnología y la mano de obra temporal.

Amazon y Alphabet también se han enfrentado en la tecnología de voz. Amazon Echo y Google Home son los dos principales altavoces inteligentes destinados al uso en el hogar. Amazon tenía una cuota del 41% del mercado mundial de altavoces inteligentes, frente al 28% de Google, en el segundo trimestre de 2018. Teniendo en cuenta el potencial de los altavoces inteligentes y la tecnología activada por voz, esta batalla entre Amazon y Alphabet no ha hecho más que empezar. La firma de investigación de mercado Grandview Research estima que el mercado global de reconocimiento de voz y habla alcanzará los 32.000 millones de dólares en 2025.

Como muchas otras grandes empresas tecnológicas, Amazon y Alphabet también se enfrentan en la computación en la nube. AWS está ampliamente considerado como el líder del sector de rápido crecimiento, en camino de aportar 25.000 millones de dólares en ingresos este año. AWS es la opción preferida por las empresas, según la empresa de gestión de la nube RightScale, ya que el 68% de las empresas encuestadas afirma utilizar aplicaciones de AWS. Microsoft Azure quedó en segundo lugar, con un 59%, seguido de Google Cloud, con un 19%, aunque el 41% de los encuestados dijo que estaba experimentando con aplicaciones de Google Cloud o planeaba utilizarlas. Alphabet no desglosa las ventas en la nube, pero el CEO de Google, Sundar Pichai, dijo en febrero de 2018 que había alcanzado una tasa de ingresos de 4.000 millones de dólares, que probablemente ha aumentado desde entonces. En su informe anual de 2017, Alphabet identificó a Google Cloud como el mayor impulsor del crecimiento de «otros ingresos», que aumentó un 42%, pasando de 10.100 millones de dólares en 2016 a 14.300 millones el año pasado.

Amazon y Alphabet tienen una capitalización de mercado y tasas de crecimiento de ingresos similares. Sin embargo, Alphabet tiene la clara ventaja cuando se trata de beneficios, con más del doble de ingresos netos que Amazon en los últimos cuatro trimestres: 18.800 millones de dólares frente a 8.900 millones de dólares de Amazon. Esto debería dar a Alphabet una ventaja en su intento de reducir la brecha con Amazon en la computación en la nube y la tecnología de voz, y defender su dominio de la publicidad en las búsquedas. Alphabet gastó 16.600 millones de dólares en investigación y desarrollo en 2017 (Amazon no informa de los gastos de I&D). Si Alphabet está gastando más que Amazon en R&D, esa es una ventaja que la matriz de Google puede utilizar mientras lucha contra Amazon en múltiples frentes.

Cuando se trata de la competencia de la computación en la nube, se considera que el competidor más cercano de Amazon es generalmente Microsoft, que tiene un servicio en la nube llamado Azure que compite directamente con AWS. En cuanto a los ingresos totales de la nube, Microsoft está en realidad por delante de Amazon, ya que su segmento de la nube comercial, que se compone de Office 365 comercial, Microsoft Azure, Microsoft Dynamics 365 y otras propiedades de la nube, aumentó los ingresos en un 56% hasta los 23.200 millones de dólares en el año fiscal que terminó el 30 de septiembre. Microsoft no desglosa los ingresos específicos de Azure, que ofrece capacidades de infraestructura como servicio similares a las de AWS, pero los ingresos de Azure se dispararon un 91% el pasado año fiscal.

Microsoft es el proveedor preferido de computación en la nube para las empresas que compiten con Amazon pero que aún tienen necesidades de computación en la nube. No quieren financiar a la competencia, así que en su lugar optan por apoyar alternativas como Azure y Google Cloud. Walmart se asoció con Microsoft en iniciativas de tecnología en la nube, inteligencia artificial y aprendizaje automático, y también ha dicho a algunos de sus proveedores de tecnología que se alejen de AWS, diciendo que no quiere datos sensibles en la plataforma de un competidor.

La capacidad de Amazon para dominar industrias no relacionadas ha expuesto en realidad una vulnerabilidad, ya que anima a las empresas no relacionadas a asociarse contra ella. En la misma línea, Alphabet se asoció con varios minoristas a través de Google Express, aunque ese proyecto tuvo un éxito limitado. Sin embargo, en el caso de Microsoft, cuyo dominio se encuentra directamente en el ámbito de la informática empresarial, los minoristas y otros potenciales competidores de Amazon prefieren su infraestructura en la nube en lugar de AWS. Microsoft no es en absoluto un competidor, mientras que Amazon es su mayor amenaza.

¿Qué otros negocios tiene Amazon?

Si bien el comercio electrónico y la computación en la nube son los dos principales segmentos de negocio de Amazon, la compañía tiene una serie de otros negocios auxiliares, y también se enfrenta a la competencia en esas áreas. El más destacado es el de la transmisión de vídeo, en el que Amazon ofrece tanto programación original como con licencia de forma gratuita a los miembros de Prime, o a la carta a los demás. Al describir el modelo único de Amazon, su director ejecutivo, Jeff Bezos, dijo: «Cuando ganamos un Globo de Oro, nos ayuda a vender más zapatos».

La agresiva expansión de Prime Video la ha llevado a competir directamente con Netflix, el líder mundial en streaming de vídeo. Netflix y Amazon compiten por contenidos exclusivos, tanto originales como de programación con licencia, lo que hace subir los precios que las empresas deben pagar por los programas y películas más demandados. Por ejemplo, Amazon superó la oferta de Netflix por Transparent, que ganó varios premios Emmy, y ambos compiten ferozmente en la India, un mercado de rápido crecimiento con más de mil millones de consumidores. Sin embargo, han adoptado estrategias de precios diferentes, ya que Amazon ha rebajado considerablemente su tarifa para Prime con el fin de animar a la gente a unirse al servicio y aprovechar la entrega gratuita en dos días, mientras que los precios de Netflix se asemejan más a lo que cobra en otras partes del mundo.

El consejero delegado de Netflix, Reed Hastings, ha restado importancia constantemente a la amenaza de competidores como Amazon, haciendo hincapié en la inmensidad del mercado, diciendo que queda mucho crecimiento. Pero a medida que el campo de streaming se llena de gente con la próxima entrada de Disney y AT&T, que ahora es dueña de Time Warner, la batalla entre Amazon y Netflix puede volverse más intensa, especialmente en lugares como la India. En particular, Netflix utiliza AWS para apoyar sus servicios de streaming, lo que indica que no ve a Amazon como una amenaza como lo hace Walmart. Netflix utiliza AWS para el almacenamiento de datos y para «desplegar rápidamente miles de servidores y terabytes de almacenamiento en cuestión de minutos», según AWS. Sería costoso para Netflix desarrollar su propia infraestructura en la nube para cumplir con ese propósito, por no hablar de que sería un mal uso de los esfuerzos y recursos de la compañía.

Amazon está asumiendo ahora la logística y la entrega, lo que supone una amenaza directa tanto para UPS como para FedEx. Aunque Amazon es uno de los mayores clientes de esos servicios de entrega, ha dado varios pasos para empezar a tomar la entrega en sus propias manos.

Amazon ha alquilado al menos 32 aviones de carga de Atlas Air Worldwide Holdings, rebautizándolos como Amazon Air. La compañía posee 300 semirremolques y miles de remolques, y también se ha vuelto creativa con la entrega de última milla contratando conductores bajo su programa Amazon Flex, donde los conductores utilizan sus propios coches, y Delivery Service Partners, que conducen furgonetas de marca Prime. Amazon ha experimentado con la entrega con drones, que tiene el potencial de poner patas arriba la entrega tradicional de paquetes y el comercio electrónico en general si se generaliza (todavía está pendiente de la aprobación reglamentaria de la Administración Federal de Aviación). El asunto está atrapado en la burocracia por el momento, pero algunos ejecutivos de Amazon tienen la esperanza de que la entrega con drones pueda despegar de alguna manera este año. No está claro hasta qué punto la entrega con drones sería una amenaza para las entregas de paquetes tradicionales, pero Amazon probablemente utilizaría drones para paquetes ligeros en distancias cortas, apoyando su servicio de entrega en el mismo día Prime Now, lo que significa que no interrumpiría el transporte de paquetes de larga distancia.

Hasta ahora, el negocio de entrega y logística de Amazon es pequeño, y la compañía sigue siendo muy dependiente de servicios como UPS, FedEx y el Servicio Postal de Estados Unidos, pero en su último informe anual, la compañía incluyó a las empresas de logística en su lista de competidores, una señal de la inversión que se avecina. Dado el historial de Amazon como disruptor, FedEx y UPS podrían considerarse advertidos.

Los competidores de próxima generación de Amazon

Amazon ha desarrollado muchos competidores a medida que se extiende por un número creciente de industrias, y esta larga lista crecerá en los próximos años a medida que la compañía se expanda hacia nuevas fronteras.

Su adquisición de Whole Foods la llevó a competir directamente con cadenas de supermercados como Kroger. La posible expansión de Amazon Go, su tienda de conveniencia sin cajeros, podría crecer hasta 3.000 locales y amenazaría a las cadenas de tiendas de conveniencia como 7-11, así como a los restaurantes de comida rápida e incluso, potencialmente, a negocios como Starbucks.

Sin embargo, la próxima gran frontera de Amazon -y el sector en el que es probable que encuentre toda una nueva ola de competidores- parece ser la sanidad. La compañía se asoció con Berkshire Hathaway y JPMorgan Chase a principios de 2018 en una empresa para lanzar una compañía de atención médica sin fines de lucro con la misión de frenar los costos de rápido crecimiento de los seguros médicos y la atención médica que esas compañías financieras cubren para sus empleados. Esa empresa debería llevar eventualmente a Amazon a competir con toda una gama de proveedores de seguros de salud y, probablemente, con otros actores de la industria de la salud.

Amazon dio otro paso en la industria de la salud de 3 billones de dólares con su adquisición en junio de 2018 de la farmacia en línea Pillpack por 1.000 millones de dólares, lo que la pone en competencia directa tanto con las cadenas de farmacias tradicionales como Walgreen Boots Alliance y CVS como con nuevas empresas de prescripción como ExpressScripts. Teniendo en cuenta la fortaleza de Amazon en el comercio electrónico, Pillpack parece un buen punto de partida mientras busca una cabeza de playa en la atención médica. Amazon también está vendiendo cada vez más suministros médicos a través de Amazon Business, y tiene la esperanza de que Alexa pueda desempeñar un papel en la asistencia sanitaria. Por ahora, eso puede significar solo recordarle que se tome sus pastillas, pero hay amplias oportunidades en el camino para la tecnología de voz en el espacio de la salud.

Considerando el enorme tamaño de la industria de la salud y el alto nivel de insatisfacción de los consumidores con ella, el sector parece particularmente maduro para el enfoque único de Amazon en la disrupción de la industria. La empresa ha mantenido la orientación al cliente en el centro de su misión desde su nacimiento, y la satisfacción del cliente ha sido un sello distintivo de su marca a lo largo de su historia. Puede que la invasión de Amazon no se produzca de la noche a la mañana, pero las empresas del sector sanitario deberían esperar encontrarse finalmente entre los mayores competidores de Amazon.