Avere un conto bancario è una necessità nella vita. Ma, se hai un cattivo credito, può essere difficile aprire un nuovo conto bancario. Alcune banche tradizionali potrebbero rifiutarti un conto corrente se hai un cattivo credito a causa di commissioni di scoperto non pagate, pagamenti mancati o in ritardo, e chiusure di conti.

Ma questo non dovrebbe scoraggiarvi. È ancora possibile aprire un conto bancario con cattivo credito. Che tu sia preoccupato per le tue probabilità di approvazione o che tu sia stato rifiutato dalla tua banca locale, ci sono opportunità bancarie di seconda opportunità per persone con cattivo credito o scarsa storia bancaria.

Il primo passo per migliorare le tue opportunità bancarie è capire cosa cercano le banche quando valutano il tuo credito e la tua storia bancaria.

Conosci il tuo nuovo conto corrente

Nessun controllo del credito. Nessun saldo minimo. Nessuna spesa mensile. Iscriviti gratis.

Inizia ora

Come fanno le banche a determinare il credito “cattivo”?

Proprio come le compagnie di carte di credito, le banche esaminano la storia di credito dei potenziali clienti prima di concedere loro l’accesso a prodotti e servizi finanziari, che includono conti correnti e di risparmio.

📊 Le banche controllano il tuo punteggio di credito con una hard inquiry quando fai domanda per un conto

Ci sono diversi modi in cui le banche esaminano la tua storia di credito, incluso il controllo del credito attraverso uno dei tre maggiori uffici di credito: Experian, Equifax o TransUnion. Generalmente, le banche usano un controllo del credito per determinare il tuo punteggio di credito, che è un numero usato per identificare quanto sei a rischio per le banche e altre istituzioni finanziarie. I punteggi di credito si basano su fattori come la tua storia di rimborso per prestiti e carte di credito, l’età del credito, l’utilizzo del credito, e se storicamente hai fatto pagamenti in tempo.

📄 Le banche possono usare un ChexSystems Report per guardare la tua storia bancaria

Le banche lavorano anche con altre agenzie per scavare più a fondo nel tuo comportamento bancario. Una delle agenzie a cui possono rivolgersi per questo è ChexSystems, che usa il tuo numero di previdenza sociale per cercare la tua storia finanziaria. ChexSystems può vedere tutti i tuoi assegni sbagliati, gli scoperti e i blocchi di conto che possono aver influenzato negativamente le tue finanze. L’azienda poi riporta queste informazioni alle banche. Inoltre, le banche controllano i saldi negativi non pagati, i prelievi eccessivi e le frodi con assegni. Se una qualsiasi di queste cose è presente, la banca può rifiutare la vostra richiesta di un conto.

Se questo accade, avete alcune opzioni. Per prima cosa, potete cercare di risolvere i problemi. Una seconda opzione è quella di chiedere alla banca di riconsiderare la vostra domanda di conto. Infine, puoi cercare di trovare una banca che non controlli la tua storia bancaria passata.

Che cosa sono i conti bancari di seconda opportunità?

Può essere difficile ricostruire le tue finanze quando hai un cattivo credito o una storia bancaria povera. Le banche della seconda opportunità offrono conti che possono aiutarti a ricostruire la tua storia bancaria.

I conti correnti della seconda opportunità funzionano come i conti bancari regolari ma con meno servizi e certe limitazioni. Di solito hanno tasse mensili che non possono essere cancellate, e spesso hanno più requisiti dei conti correnti standard, come l’impostazione di depositi diretti regolari e la richiesta di saldi minimi più alti. Di solito non ti permettono di scrivere assegni o di iscriverti a un programma di scoperto. È anche importante notare che questi conti correnti possono aiutare a migliorare la storia bancaria, ma non ricostruiscono il credito. Per questo, considerate una carta di credito assicurata.

Banche che offrono una seconda opportunità bancaria

Molte grandi banche americane permettono agli individui di aprire conti bancari di seconda opportunità se hanno una storia bancaria negativa. Detto questo, molte di loro hanno una serie di spese bancarie che sono importanti da capire e valutare quando si considerano le opzioni. A seconda della banca della seconda opportunità, le commissioni del conto corrente, le applicazioni di mobile banking e le reti ATM saranno diverse. Vale la pena pesare tutte le opzioni prima di scegliere il conto corrente della seconda opportunità che fa per te. I migliori conti della seconda opportunità sono dotati di:

- Tasse mensili basse o nulle

- Nessun requisito di saldo minimo

- Servizi come l’accesso alla carta di debito, il pagamento delle bollette online e privilegi di scrittura di assegni illimitati

- Pochi limiti, come l’importo massimo giornaliero o mensile delle transazioni

Di seguito è riportato un riassunto delle tariffe, dei requisiti e delle caratteristiche di alcune delle migliori banche nazionali che offrono una seconda opportunità bancaria, in modo da poter avere una migliore idea di come questi conti possano differire.

Wells Fargo Opportunity Checking Account

- $25 deposito minimo per aprire il conto

- $5 servizio mensile

- Mobile banking

- Carta di debito

Radius Bank Essential Checking

- $9 mensile

- Online banking

- Carta di debito (limite giornaliero di $500 per acquisti e prelievi ATM)

- Possibilità di aggiornare il conto dopo 12 mesi di attività bancaria responsabile

Conto GoBank di Green Dot Bank

- $8.95 canone mensile a meno che non si fanno depositi diretti mensili per un totale di $ 500

- $3 canone per prelievi da ATM fuori rete

- Carta di debito

- Mobile banking

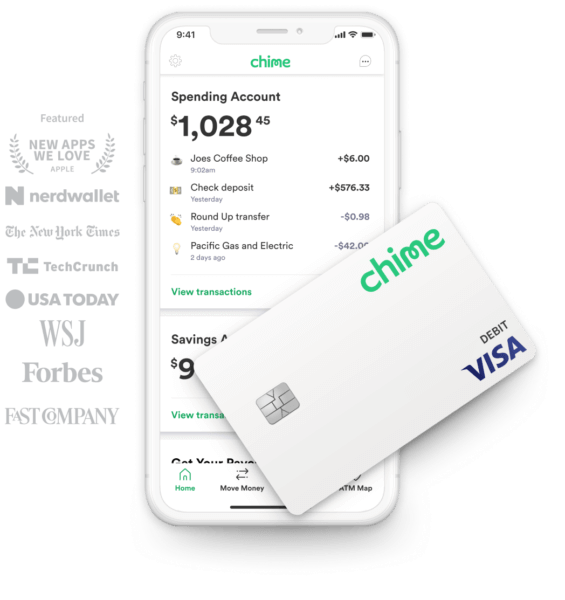

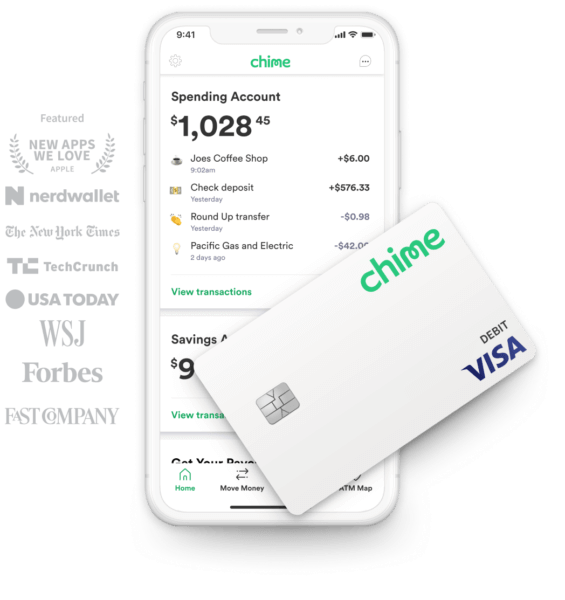

Conto Chime Second Chance Bank

- Nessun saldo minimo

- Nessun costo di mantenimento mensile

- Accesso a oltre 32,000 bancomatgratis

- Nessuna commissione di scoperto

- Nessuna commissione per transazioni estere

- Nessuna revisione ChexSystems o controllo del credito

Checking account per cattivo credito

Ora che hai familiarità con il second chance banking, è importante che tu sappia cosa cercare quando cerchi di aprire un conto bancario con scarso credito. Considera quanto segue:

Cercare banche che non conducono controlli di credito

Non tutte le banche conducono un controllo di credito o hanno bisogno di un deposito per aprire un conto. Infatti, ci sono eccellenti opzioni per le banche tradizionali e online che non si affidano alle agenzie di segnalazione dei consumatori, come ChexSystems. Chime, per esempio, non fa controlli di credito o usa ChexSystems come parte del loro processo decisionale per l’apertura di nuovi conti bancari online.

Aprire un conto bancario online senza deposito

La maggior parte delle banche tradizionali richiede un deposito iniziale prima di poter acquisire un nuovo conto corrente. Questi depositi possono variare da $25 fino a $2.500. Ma anche un deposito modesto può essere un peso per alcune persone. Fortunatamente, ci sono opzioni per coloro che non possono permettersi un deposito o per coloro che preferirebbero semplicemente non essere costretti a pagare ciò che equivale a una tassa per aprire un conto bancario. La buona notizia è che si può aprire un conto bancario online senza deposito. Chime offre servizi bancari online senza alcun deposito richiesto.

Scegli una banca senza spese

Non dovrai preoccuparti delle spese che si accumulano e peggiorano il tuo punteggio di credito se scegli una banca di seconda scelta con poche o nessuna spesa. I conti Chime non hanno spese mensili, non hanno saldi minimi, e non ci sono spese per scoperti o transazioni estere. E puoi anche ottenere il tuo stipendio fino a 2 giorni prima.

Come correggere i tuoi errori bancari del passato

Se sei stato rifiutato per un nuovo conto bancario, può valere la pena provare a correggere i tuoi errori bancari del passato. Questo, a sua volta, ti aiuterà a riparare la tua storia finanziaria.

Step 1: Rivedi il tuo rapporto ChexSystems

Per iniziare, puoi ordinare il tuo rapporto ChexSystems. ChexSystems è una consumer reporting agency (CRA) che raccoglie dati su come hai usato i tuoi conti bancari in passato. Questo rapporto ChexSystems sarà particolarmente utile se la tua banca ideale usa questa CRA per valutare le domande di conto. Ma, anche se la banca in questione non usa ChexSystems, questo rapporto può aiutarvi a riparare la vostra storia di credito perché sarete in grado di vedere i problemi che dovete correggere.

Per esempio, se avete saldi negativi sul conto, come un prestito che non è stato pagato per intero o un precedente conto bancario scoperto, potete chiamare le banche elencate per scoprire se potete ancora ripagarli. Se vi permetteranno di farlo, potrete poi chiedere se rimuoveranno i loro rapporti negativi.

Se non riuscite a far correggere i vostri errori passati e a rimuoverli dal vostro rapporto ChexSystems, tenete traccia delle date in cui si è verificato il bad banking. La maggior parte dei saldi negativi cade dai rapporti dopo cinque anni. Quindi, se siete vicini alla scadenza dei cinque anni, i problemi potrebbero risolversi da soli.

Un’altra cosa di cui essere consapevoli: proprio come un rapporto di credito, un rapporto sulla storia bancaria può avere errori. Quindi, assicuratevi di guardare completamente il vostro rapporto per assicurarvi che sia corretto. In caso contrario, contattate ChexSystems e avviate una controversia per gli errori sul vostro rapporto.

Step 2: Pagare i debiti pendenti

Avere pagamenti mancati o in ritardo può influenzare drasticamente il vostro punteggio di credito. Ecco perché è così importante che tu paghi le tue bollette in tempo e per intero ogni mese, e cerchi di mantenere i tuoi saldi bassi. Dovresti anche prestare attenzione al tuo utilizzo del credito, o a quanto addebiti sulla tua carta di credito. In genere si raccomanda di mantenere i saldi al di sotto del 30 per cento del limite di credito; attenersi a questa cifra del 30 per cento di utilizzo del credito può davvero aiutare il vostro punteggio di credito.

Ci sono diverse tattiche per aiutarvi a pagare metodicamente il denaro che dovete. Le due strategie di rimborso del debito più popolari sono il metodo di rimborso del debito a valanga e il metodo di rimborso del debito a palla di neve. Entrambi questi metodi funzionano meglio quando si utilizza un conto di risparmio automatico per assicurarsi di non spendere il denaro di cui si ha bisogno per pagare il debito.

Con un conto Chime, è possibile depositare automaticamente il denaro nei vostri risparmi. Basta impostare il tuo obiettivo di risparmio, programmare un trasferimento ricorrente, e il tuo conto fa il resto. È un modo senza problemi per aumentare i tuoi risparmi e aiutarti a ridurre il tuo debito.

Step 3: Costruisci il tuo credito

Con il second chance banking, aprire un conto bancario con cattivo credito è possibile, ma il modo migliore per assicurare una salute finanziaria sostenibile è costruire il tuo credito. Ci sono diversi passi che potete fare per ricostruire il vostro punteggio di credito. La cosa importante da ricordare è che costruire un buon credito richiede tempo, ma se ci mettete il lavoro, inizierete gradualmente a vedere miglioramenti nel vostro punteggio di credito.

Un ottimo modo per costruire il vostro credito è con la carta di credito Credit Builder di Chime. Chime’s Credit Builder è una carta di credito assicurata senza spese, 0% APR che ti aiuta a costruire il tuo credito. Ogni mese, Chime riporta i pagamenti ai principali uffici di credito in modo che gli acquisti quotidiani come il gas, la spesa, le bollette e gli abbonamenti possano contare sul tuo punteggio di credito. Non ci sono spese, nessun controllo del credito e nessun deposito minimo di sicurezza richiesto per fare domanda.

Questa pagina è solo a scopo informativo. Chime non fornisce consigli finanziari, legali o contabili. Questo materiale è stato preparato solo a scopo informativo, e non è inteso a fornire, e non dovrebbe essere considerato come un consiglio finanziario, legale o contabile. Dovresti consultare i tuoi consulenti finanziari, legali e contabili prima di impegnarti in qualsiasi transazione.